Enunciados do CRPS Atualizados e Comentados para Advogados Previdenciaristas

1) Introdução

🧐 Os Enunciados do CRPS (Conselho de Recursos da Previdência Social) são peças-chave para o advogado previdenciarista explorar todo potencial dos recursos administrativos.

Infelizmente, não tem como consultar a “jurisprudência” do Conselho, como fazemos nos Tribunais do Poder Judiciário.

Mas, o CRPS tem os seus próprios Enunciados e Resoluções, que mostram o entendimento do órgão sobre os temas, que podem ser acessados e servir de fundamentação para as petições e recursos. 👩🏻⚖️👨🏻⚖️

Por isso, conforme tinha prometido no artigo sobre recursos ao CRPS, resolvi publicar um conteúdo completo sobre os Enunciados!

Na realidade, hoje vou começar com o Enunciado n. 1 e, nas próximas semanas, pretendo atualizar este artigo para incluir os demais.

Ao final, vamos ter um conteúdo completo com todos os Enunciados do CRPS, incluindo as redações atualizadas e meus comentários sobre os temas.

E, para facilitar a vida do leitor, estou disponibilizando uma Ficha de Atendimento a Clientes para Causas Previdenciárias, para você aumentar suas chances de fechar negócio logo na primeira consulta!

👉 Para receber a sua cópia gratuitamente, clique abaixo e informe o seu melhor e-mail 😉

2) Enunciados CRPS atualizados

Conhecer o entendimento do Conselho de Recursos por meio dos Enunciados do CRPS atualizados é fundamental para você conseguir defender o direito do seu cliente com recursos e revisões na via administrativa.

🧐 Afinal, eles demonstram qual é o posicionamento do CRPS atualmente. Além disso, as Juntas de Recursos (JR) e Câmaras de Julgamento (CAJ) devem seguir os Enunciados.

Aliás, esses enunciados observam a lei e as decisões dos Tribunais Superiores.

Então, o advogado que domina os Enunciados evita ações judiciais desnecessárias e que nem sempre são o melhor caminho para o seu cliente.

Além disso, uma revisão ou recurso administrativo com base no entendimento do CRPS tem vantagens, como a celeridade e o pagamento por PAB quando ocorre a concessão ou alteração favorável ao segurado, por exemplo. 🤗

Acontece que os Enunciados sofreram uma significativa alteração com o Despacho n. 37/2019.

📜 Esse Despacho reestruturou totalmente os Enunciados do CRPS e revogou os mais antigos. Mesmo os que foram mantidos, acabaram ganhando nova numeração e estrutura.

Por isso, resolvi trazer esses entendimentos organizados, comentados e atualizados para você!

E para isso vou começar do começo, né? Pelo Enunciado n. 1! 😉

I. Enunciado 1 CRPS

⚖️ Com o Despacho n. 37/2019, o Enunciado n. 1 do CRPS passou a ter a seguinte redação:

A Previdência Social deve conceder o melhor benefício a que o beneficiário fizer jus, cabendo ao servidor orientá-lo nesse sentido.

I – Satisfeitos os requisitos para a concessão de mais de um tipo de benefício, o INSS oferecerá ao interessado o direito de opção, mediante a apresentação dos demonstrativos financeiros de cada um deles.

II – Preenchidos os requisitos para mais de uma espécie de benefício na Data de Entrada do Requerimento (DER) e em não tendo sido oferecido ao interessado o direito de opção pelo melhor benefício, este poderá solicitar revisão e alteração para espécie que lhe é mais vantajosa, cujos efeitos financeiros remontarão à DER do benefício concedido originariamente, observada a decadência e a prescrição quinquenal.

III – Implementados os requisitos para o reconhecimento do direito em momento posterior ao requerimento administrativo, poderá ser reafirmada a DER até a data do cumprimento da decisão do CRPS.

IV – Retornando os autos ao INSS, cabe ao interessado a opção pela reafirmação da DER mediante expressa concordância, aplicando-se a todas as situações que resultem em benefício mais vantajoso ao interessado. (g.n.)

Obs.: este era o antigo Enunciado n. 5 do CRPS.

Ou seja, esse Enunciado trata de 2 assuntos principais, com grandes reflexos no direito previdenciário: o direito ao melhor benefício e a reafirmação da DER.

Para ficar mais organizado, vou comentar separadamente cada um deles! 🤓

I.1) Direito ao Melhor Benefício

🧐 Os incisos I e II do Enunciado n. 1 do CRPS tratam especificamente do direito ao melhor benefício.

De acordo com eles, o INSS deve fornecer meios para que o segurado escolha qual é o benefício mais vantajoso para o seu caso.

Para isso, os servidores do INSS devem apresentar os cálculos da RMI (demonstrativos financeiros) e orientar sobre quais são as possibilidades.

E se o segurado preencher os requisitos para mais de um benefício na DER, é preciso oferecer a ele o direito de escolher pelo que julgar melhor.

Se isso não for feito, é possível entrar com pedido de revisão para os efeitos financeiros retroagirem à DER, observando a prescrição e a decadência (de acordo com o Tema n. 966 do STJ).

Basicamente, o CRPS editou este Enunciado com o objetivo de evitar ter que fazer revisões dos seus acórdãos e julgar os embargos diante de situações em que o INSS não concedeu ou informou ao segurado sobre qual seria o melhor benefício.

Quando ocorre esse erro, acaba gerando recursos e até ações judiciais, que prejudicam os segurados e o próprio INSS. 🙄

Afinal, a autarquia terá que rever benefícios já concedidos, pagar juros e valores atrasados.

E, no caso do CRPS, o prejuízo está em ter que julgar casos que já deveriam ter sido encerrados, gerando um trabalho desnecessário.

Então, ao garantir que os efeitos financeiros da correção administrativa devem remontar a DER, o Enunciado n. 1 reforça que um erro terá consequências financeiras para o próprio INSS, ao mesmo tempo que protege e garante o direito do segurado.

E isso é muito bom! Porque é mais uma camada de proteção ao seu cliente, que pode ser utilizada em recursos administrativos e até mesmo para aumentar a fundamentação da ação judicial. 🤗

Lembrando que o INSS já deve (ou deveria) fazer isso desde o requerimento, conforme está previsto no art. 107 da Portaria DIRBEN/INSS n. 993/2022 e no art. 577, inciso I, da IN n. 128/2022.

I.2) Reafirmação da DER

Já os incisos III e IV do Enunciado n. 1 dizem que deve ser permitida a reafirmação da DER sempre que favorável ao segurado. 🗓️

Com isso, desde que os requisitos para o benefício estejam cumpridos, a DER pode ser reafirmada para um momento posterior ao requerimento.

Inclusive, pode ser fixada até a data de cumprimento da decisão do Conselho de Recursos.

Por exemplo, imagine que o segurado entra com um pedido de aposentadoria por idade urbana, mas o INSS não concede o benefício, por não computar um período de 10 meses no cálculo. 🏢

Então, ele entra com recurso no CRPS e o Conselho observa que deveriam ser computados mais 5 meses na contagem.

Esse tempo, embora insuficiente na DER, vale para cumprir os requisitos no momento do julgamento do recurso. Então, é permitida a reafirmação da DER. 😍

Por fim, se existir mais de uma espécie de benefício possível na reafirmação da DER, deve ocorrer a expressa escolha de um deles, com a manifestação do segurado. Isso é aplicado para garantir o benefício mais vantajoso a ele!

Apesar dos incisos III e IV tratarem sobre a reafirmação da DER, não deixam de ser uma consequência do direito ao melhor benefício.

II. Enunciado 2 CRPS

⚖️ O Despacho n. 37/2019 também alterou o Enunciado n. 2 do CRPS, que passou a ter a seguinte redação:

Não se indefere benefício sob fundamento de falta de recolhimento de contribuição previdenciária quando a responsabilidade tributária não competir ao segurado.

I – Considera-se presumido o recolhimento das contribuições do segurado empregado, inclusive o doméstico, do trabalhador avulso e, a partir da competência abril de 2003, do contribuinte individual prestador de serviço.

II – Não é absoluto o valor probatório da Carteira de Trabalho e Previdência Social (CTPS), mas é possível formar prova suficiente para fins previdenciários se esta não tiver defeito formal que lhe comprometa a fidedignidade, salvo existência de dúvida devidamente fundamentada.

III – A concessão de benefícios no valor mínimo ao segurado empregado doméstico independe de prova do recolhimento das contribuições, inclusive a primeira sem atraso, desde que atendidos os demais requisitos legais exigidos, exceto para fins de contagem recíproca.

IV – O vínculo do segurado como empregado doméstico será computado para fins de carência, ainda que esteja filiado ao Regime Geral de Previdência Social (RGPS) em categoria diversa na Data de Entrada do Requerimento (DER).

V – É permitida a contagem, como tempo de contribuição, do tempo exercido na condição de aluno-aprendiz, exceto para fins de contagem recíproca, referente ao período de aprendizado profissional realizado em escolas técnicas, desde que comprovada a remuneração, mesmo que indireta, à conta do orçamento público e o vínculo empregatício, admitindo-se, como confirmação deste, o trabalho prestado na execução de atividades com vistas a atender encomendas de terceiros. (g.n)

Ah! Um detalhe: o atual Enunciado n. 2 são os antigos Enunciados n. 18 e 27 do CRPS.

👉🏻 Os assuntos principais tratados dessa vez são os seguintes:

- A presunção dos recolhimentos previdenciários em determinadas categorias de segurado;

- O valor probatório da CTPS;

- Em que casos não dependem de prova os recolhimentos de doméstico para a concessão de benefício previdenciário;

- Como o vínculo de doméstico é considerado para carência e;

- Se o período como aluno–aprendiz pode servir como tempo de contribuição.

Estes temas são muito importantes na atuação do advogado previdenciarista e dominar o conteúdo do Enunciado vai ajudar nos seus casos.

Por isso, para ficar mais organizado, vou comentar separadamente cada um dos temas! 🤓

II.1) Responsabilidade pelos recolhimentos

Antes dos incisos, a disposição geral do Enunciado n. 2 diz que o INSS não pode indeferir o benefício por falta de recolhimentos se o segurado não for o responsável pela contribuição.

🧐 Afinal, se o segurado não tinha a obrigação de pagar as contribuições ele não pode ser prejudicado por algo que não foi culpa dele, certo?

Principalmente no caso do segurado empregado isso fica muito claro. Quem deve recolher as contribuições é o seu empregador.

É também o caso do contribuinte individual que presta serviço para empresas a partir de 08/05/2003, data de publicação da Lei n. 10.666/2003.

As empresas estão obrigadas a arrecadar a contribuição do segurado contribuinte individual a seu serviço, descontando-a da respectiva remuneração (art. 4º da Lei n. 10.666/2003).

Se isso não for feito, o tempo deve ser contado de qualquer forma para os fins previdenciários. Assim, garante a proteção do segurado.

O art. 30 da Lei n. 8.212/1991 determina quem tem a obrigação legal pelo recolhimento das contribuições previdenciárias..

E o art. 33 da mesma lei determina quem tem a obrigação de fiscalizar essas contribuições, e não é o segurado! Tal responsabilidade é da Receita Federal.

Imagine o seguinte: seu cliente com 65 anos trabalhou 20 anos da sua vida, todos eles em uma fábrica. Em determinada data foi demitido e quando saiu resolveu fazer um requerimento de aposentadoria por idade.

O INSS ao analisar aquele pedido notou que o segurado tinha apenas 12 anos de contribuição recolhidos (e a carência correspondente a esse tempo), indeferindo o benefício pela falta de tempo de contribuição e carência. 🙄

Porém se o seu cliente era um segurado empregado, a responsabilidade era da fábrica empregadora e não dele.

Então, o Enunciado traz antes de tudo a previsão de que o INSS não pode negar o benefício com essa justificativa.

Deve a autarquia considerar o tempo e a carência na análise e depois se resolver com quem deveria ter recolhido as contribuições (o empregador). 😉

Feita essa introdução, vou comentar os incisos!

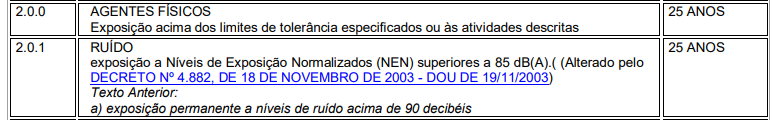

II.2) Presunção dos recolhimentos

O inciso I trata da presunção dos recolhimentos e posso dizer que essa é uma determinação que vem como uma consequência do “caput” do Enunciado.

🤗 Então, o que eu expliquei para você no tópico anterior vai ser usado para ajudar a entender esse inciso I, ok?

Bem, se o recolhimento não compete ao segurado, presume-se que se aquele empregado trabalhou, a contribuição foi paga. O exemplo do empregado da fábrica ilustra bem isso.

Então, no caso do segurado empregado (mesmo o doméstico), do trabalhador avulso e, depois de abril de 2003, também do contribuinte individual que presta algum tipo de serviço, os recolhimentos das contribuições são presumidos.

“Mas por que só esses segurados, Alê?” 🤔

Porque, nesses casos, a obrigação de recolher a contribuição ao INSS não era deles, mas do empregador ou do tomador de serviço, pessoa física ou jurídica.

🤓 Já nas situações em que a obrigação é do segurado, o recolhimento não é presumido e deve ser comprovado. Por isso, no caso do autônomo (contribuinte individual), por exemplo, é preciso fazer a comprovação do recolhimento.

“Alê, mas como fica a comprovação desse tempo e como faço para meu cliente entrar nessa presunção?”

Aí entra o próximo assunto!

II.3) Valor probatório da CTPS

🧐 O inciso II o Enunciado n. 2 traz a disposição de que a Carteira de Trabalho do segurado não tem valor probatório absoluto mas pode (e deve) ser considerada como prova se não existir um problema formal que comprometa a sua integridade.

Só não vai ser considerada dessa forma se surgir uma dúvida fundamentada de que o seu conteúdo não está correto, de acordo com o art. 16 da IN n. 128/2022 e a Súmula n. 75 da TNU.

Simplificando: se não tem uma rasura ou um problema em questões formais da CTPS e o INSS também não apresentar uma dúvida que seja devidamente fundamentada, a Carteira pode comprovar um vínculo que não consta do CNIS, por exemplo. 😉

Lembra do tópico anterior? Então, pense no segurado empregado que apenas tem como prova do seu trabalho em determinado período o registro em CTPS.

Se aquele tempo não consta no CNIS e o seu patrão não fez os recolhimentos, qual é uma das únicas formas de comprovar que ele trabalhou e usar o tempo para aposentadoria?

✅ Exatamente: a CTPS, desde que corretamente preenchida e sem defeitos ou situações que gerem a dúvida fundamentada.

“Alê, mas a CTPS do meu cliente está preenchida corretamente e não tem nenhuma rasura nem defeito. Ainda assim o INSS negou o reconhecimento do período, como faço?”

Bem, você pode entrar com um recurso no CRPS com fundamento inclusive no Enunciado n. 2, inciso II, ou partir para uma ação judicial.

O caminho é aquele que melhor se encaixa no seu caso, ok?

II.4) Recolhimento de doméstico não depende de prova

🧐 A categoria do empregado doméstico é bastante particular e mereceu tanto do legislador, como do Conselho Pleno do CRPS, um tratamento diferenciado.

Eu não vou falar que é exatamente igual, mas lembra um pouco o tratamento dispensado ao segurado especial rural em relação ao cumprimento dos requisitos para os benefícios.

E o inciso III determina que o segurado na categoria de empregado doméstico pode ter um benefício no valor mínimo concedido, sem a necessidade de prova dos recolhimentos. Isso atinge inclusive o primeiro recolhimento sem atraso. 💰

Os demais requisitos para o benefício devem estar cumpridos para que tal atitude possa ser tomada, mas já é uma medida favorável ao segurado desta categoria.

⚠️ Só que a medida não pode ser utilizada em contagem recíproca, ok? Ou seja, não pode “levar” esse tempo de doméstico para regime próprio, tem que ficar no RGPS.

O motivo desse tratamento diferenciado é justamente o fato de muitos vínculos de domésticos não cumprirem com todas as formalidades do INSS e também não terem as contribuições recolhidas da forma correta.

Então, para evitar prejudicar esses segurados, para os benefícios de valor mínimo permitido basta provar o vínculo ou o trabalho, sem a necessidade de comprovação dos recolhimentos. 😊

O art. 36 da Lei n. 8.213/1991 também traz essa disposição e pode ser usado como fundamentação legal.

A equiparação do empregado doméstico ao empregado só foi feita pela LC n. 150/2015 e, conforme o art. 71 da IN n. 128/2022, depois de agosto de 2015, as contribuições do doméstico são de responsabilidade do empregador e presumidas.

Mas, com o que expliquei acima, pode ser fundamentado no inciso III o pedido para qualquer tempo, já que não há uma data estabelecida no Enunciado, ok?

II.5) Carência para empregado doméstico

📜 Em seu inciso IV, o Enunciado n. 2 garante que o vínculo na categoria de empregado doméstico deve ser considerado para fins de carência pelo INSS, mesmo que na data do requerimento o segurado esteja em outra categoria.

Vou dar um exemplo para você entender melhor!

Pense no seguinte: uma segurada trabalhou cerca de 8 anos (entre 2000 e 2008) como doméstica com anotação em CTPS. Mas não foram feitos os recolhimentos pelo empregador.

O inciso IV garante que esses 8 anos de doméstica serão considerados como carência, mesmo que a segurada esteja na categoria diversa, como contribuinte individual, por exemplo, na DER.

Isso pode fazer uma grande diferença e garantir o benefício do seu cliente. 😉

Ah! E isso é particularmente útil na aposentadoria híbrida. Não são poucos os casos de segurados domésticos que trabalharam também na área rural e precisam ter os 2 períodos de trabalho reconhecidos como carência para conseguir o benefício.

II.6) Tempo de contribuição do aprendiz

Para finalizar, o Enunciado n. 2 traz no seu último inciso a situação do segurado que em algum momento na sua vida foi aluno-aprendiz.

E determina que esse tempo pode ser utilizado como tempo de contribuição (menos para contagem recíproca em outro regime).

Para isso acontecer, o segurado tem que ter estudado em uma escola técnica e recebido remuneração pelo orçamento público, mesmo que de forma indireta, ou seja, por meio de outras coisas além do dinheiro. 💰

Também deve ser comprovado o vínculo de emprego. Esse requisito pode ser confirmado pelo trabalho como aluno-aprendiz prestado a terceiros a título de encomendas.

⚖️ O art. 135 da IN n. 128/2022 também prevê essas situações em conjunto com o Enunciado.

Um exemplo seria o seguinte: o aluno-aprendiz de uma determinada escola técnica é “emprestado” para fazer uma atividade para um terceiro que irá auxiliar no seu aprendizado profissional.

Isso pode ser utilizado para confirmar o vínculo.

O motivo do inciso V garantir essa contagem como tempo de contribuição ao aluno-aprendiz é o fato de que mesmo sendo um “aluno”, o segurado quando estava naquela condição fazia muitas coisas que um empregado também faz.

Apesar do aprendizado profissional ser o objetivo, o trabalho existia e a contrapartida na forma de salário (remuneração) também, ainda que nem sempre como dinheiro. Então, faz sim sentido essa contagem para a aposentadoria.

Mais um ponto para ajudar a fundamentar o pedido e garantir o direito do seu cliente a reconhecimento e contagem de um período em que ele foi aluno-aprendiz! 😍

Lembrando que reconhecer períodos de doméstico, com registro em CTPS mas não no CNIS, e de aluno-aprendiz pode ser a diferença entre a concessão e o indeferimento de um benefício.

III. Enunciado 3 CRPS

⚖️ O Enunciado n. 3 do CRPS também foi modificado pelo Despacho n. 37/2019 e passou a ter a seguinte redação:

A comprovação do tempo de contribuição, mediante ação trabalhista transitada em julgado, somente produzirá efeitos para fins previdenciários quando baseada em início de prova material contemporânea aos fatos, constantes nos autos do processo judicial ou administrativo.

I – Não será admitida, para os fins previstos na legislação previdenciária, prova exclusivamente testemunhal, exceto na ocorrência de motivo de força maior ou caso fortuito.

II – Não será exigido início de prova material se o objeto da ação trabalhista for reintegração ou a complementação de remuneração, desde que devidamente comprovado o vínculo anterior em ambos os casos. (g.n)

Com a alteração feita pelo Despacho, o antigo Enunciado n. 4 agora é o Enunciado n. 3 do CRPS.

👉🏻 Como você viu, os temas tratados são os seguintes:

- A utilização da ação trabalhista para comprovar tempo de contribuição para fins previdenciários;

- Necessidade do início de prova material contemporâneo aos fatos para a concessão dos benefícios;

- A impossibilidade da comprovação por prova exclusivamente testemunhal, via de regra;

- Exceções à exigência do início de prova material nos casos de reintegração e complementação salarial.

Como não é raro o advogado previdenciarista enfrentar situações em que alguns períodos do segurado foram reconhecidos na ação trabalhista, esses assuntos são importantíssimos.

Dominar esses pontos e saber como funciona para garantir que seu cliente tenha aquele período considerado para a aposentadoria vai ajudar você na sua atuação.

E para organizar melhor, vou comentar separadamente cada um dos temas! 🤓

III.1) Comprovação de tempo de contribuição para o INSS

No começo do Enunciado n. 3 do CRPS existe a disposição geral sobre o tema.

Esse “caput” do Enunciado trata de como o tempo de contribuição reconhecido em ação trabalhista pode ser comprovado e utilizado no INSS. Isso é possível, mas deve respeitar algumas regras.

🧐 E a situação não é tão simples como pode parecer. Apenas levar a decisão da Justiça do Trabalho ao INSS pode não ser o bastante. Tudo depende das provas apresentadas e de como foi decidido o processo trabalhista.

Por isso, é sempre importante juntar documentos e até mesmo testemunhas para a comprovação desse tempo no INSS.

Isso mesmo se o período do vínculo já tiver sido reconhecido em ação trabalhista.

III.2) É necessário início de prova material?

Sim! Em regra para o aproveitamento de tempo de contribuição para fins previdenciários, incluindo a concessão de benefícios, é preciso ter o início de prova material.

📜 Isso porque o Enunciado n. 3 do CRPS traz no seu “caput” essa determinação, que também está no art. 55, §3º da Lei n. 8.213/1991 e no art. 172 da IN n. 128/2022.

Essa prova material deve estar no processo judicial trabalhista ou no próprio pedido administrativo para o INSS.

“Alê, mas se o cliente já ganhou na ação trabalhista, precisa fazer mais alguma coisa?”

Em alguns casos, precisa sim!

O início de prova material é obrigatório, em regra. E ele deve ser da mesma época do tempo que se busca comprovar, ok? Por isso é chamado de “contemporâneo”.

🧐 Claro que, em certas situações, não é necessário trazer elementos novos.

Às vezes, a decisão trabalhista (processo judicial) foi baseada em documentos e testemunhas que são suficientes para o reconhecimento previdenciário também.

Então, basta apresentar tudo ao INSS nesses casos. Afinal o início de prova material está nos próprios autos trabalhistas.

Mas não é sempre que a sentença trabalhista tem esse início de prova material. Se for esse o caso, é necessário também apresentar mais provas para o INSS no processo administrativo.

🤔 “E o que acontece se apresentar apenas a sentença trabalhista transitada em julgado?”

Grandes chances desse tempo não ter efeitos previdenciários. Aí não vai contar para a aposentadoria, nem como carência ou qualquer outra finalidade.

Conforme o Enunciado n. 3, mesmo que a Justiça do Trabalho tenha reconhecido que o segurado trabalhou em determinado período, a lei exige que a decisão seja baseada em início de prova material contemporânea para contar esse tempo para os benefícios.

E como eu disse, não é sempre que isso acontece. A sentença trabalhista pode reconhecer o vínculo apenas por meio de testemunhas ou de confissão, sem provas documentais.

Também é comum a homologação de um acordo trabalhista, sem que nem tenha instrução processual, com a apresentação ou análise de provas.

Por isso é perigoso aceitar um acordo trabalhista. A sentença homologatória, por si só, não serve para reconhecer o período na previdência. 😕

Nessa situação será necessário apresentar outras provas documentais (início de prova material) para que ele seja considerado no INSS.

Enfim, resumindo, só não será exigido esse início de prova material em 2 casos específicos:

- Se a ação trabalhista tiver como objeto a reintegração; ou

- Se tratar da complementação da remuneração recebida pelo segurado.

Em ambos os casos, deve existir um vínculo anterior para que possam ser dispensadas as provas materiais.

⚠️ Mas essas são exceções muito particulares que acabam sendo bem raras.

O que é considerado início de prova material?

Bom, o Enunciado e as normas legais que tratam do mesmo assunto falam sempre em início de prova material sem explicar exatamente o que seria ela.

Na prática, isso é muito associado à prova documental, porque essa prova material tem que ser contemporânea aos fatos, o próprio enunciado e a legislação exigem isso.

E ser contemporânea aos fatos significa que aquela prova foi produzida naquela época. Por exemplo: um cheque datado no mesmo período que queremos comprovar.

E os documentos são a forma mais segura de fazer isso e conseguir os efeitos previdenciários para os períodos reconhecidos em ação trabalhista.

Ah, e não adianta fazer uma declaração do antigo empregador assinada por ele. Porque isso é equivalente a prova testemunhal, que não serve como prova material.

E quando dizemos “início” de prova material, significa que aquela prova não precisa ser totalmente robusta ou compreender o período todo. É que o contexto probatório pode ser complementado por prova testemunhal também.

Exemplo prático

Imagine que você tem um cliente que teve um vínculo de emprego no período de 1988 até 1990 reconhecido em ação trabalhista. Para o INSS aceitar esse tempo, você precisa além da sentença, apresentar provas da época.

Recibos, fotos, documentos da empresa, folha de pagamentos, declarações dos empregadores e também prova testemunhal são formas de início de prova material. Mas tudo isso deve ser daquela época, por exigência legal.

Se você tentar entrar na Justiça sem isso, o INSS costuma alegar que não foi parte na ação trabalhista e que por isso não pode a decisão ter efeitos previdenciários por si só. 🙄

Afinal, a sentença judicial só faz coisa julgada entre as partes do processo e, nesse caso, a autarquia seria um “terceiro” no processo trabalhista, entende?

🧐 Por isso é bom sempre orientar o cliente a guardar a documentação utilizada como prova de reconhecimento do vínculo na Justiça do Trabalho.

Além disso, juntar o máximo possível de provas quando for feito o pedido de consideração desse período no INSS.

III.3) Vale prova exclusivamente testemunhal?

Em regra, não vale a prova exclusivamente testemunhal.

Conforme o inciso I do Enunciado n. 3 CRPS não vai ser admitida apenas a comprovação por testemunhas para a consideração de tempo com fins previdenciários. E isso não é novidade.

⚖️ Já em 2010, o STJ, no julgamento do Tema n. 297 (REsp 1133863/RN), fixou a seguinte tese:

“A prova exclusivamente testemunhal não basta à comprovação da atividade rurícola, para efeito da obtenção de benefício previdenciário. (g.n.)”

Além disso, a Súmula n. 149 do STJ é exatamente no mesmo sentido. Apesar do STJ ter destacado a atividade rural, essa orientação pode ser aplicada aos demais casos conforme o inciso I do Enunciado n. 3 CRPS.

Portanto, em regra a prova testemunhal exclusiva não é suficiente como início de prova material para fins previdenciários.

“Mas então não vale a prova testemunhal, Alê?”

Claro que vale! A prova testemunhal pode ser apresentada em conjunto com a documental para formação total do contexto probatório.

😉 Aliás, costumo dizer que a prova de tempo de contribuição na esfera administrativa segue uma “fórmula”:

Prova de tempo de contribuição = início de prova material (documental) + testemunhas

O que não vale é só apresentar as testemunhas em regra, ok?

Só em casos de motivo de força maior ou fortuito, será admitida a prova apenas testemunhal para fins previdenciários. Essa determinação também está no inciso I do Enunciado.

Aproveitando o exemplo lá do início, imagine que a segurada conseguiu reconhecimento de vínculo de emprego em reclamação contra sua ex-empregadora.

O juiz trabalhista baseou sua decisão apenas na prova testemunhal e na confissão oral da empregadora e a sentença transitou em julgado.

Para esse vínculo ter efeitos previdenciários, será necessário apresentar ao INSS não apenas a decisão da Justiça do Trabalho, mas também o início de prova material.

Em regra por meio de documentos, como os recibos de prestação de serviços e até mesmo mensagens.

Mas, se ficar comprovada força maior, a prova testemunhal pode ser considerada e aceita por si só. É uma das exceções.

🤗 Ah! E é possível até mesmo a revisão de benefício por conta do resultado da ação trabalhista. Então fique atento nessa possibilidade.

IV. Enunciado 4 CRPS

⚖️ O Enunciado n. 4 do CRPS trata da comprovação da dependência econômica e da união estável, assuntos super importantes quando falamos de pensão por morte.

A redação dele é a seguinte:

A comprovação de união estável e de dependência econômica, mediante ação judicial transitada em julgado, somente produzirá efeitos para fins previdenciários quando baseada em início de prova material contemporânea aos fatos, constantes nos autos do processo judicial ou administrativo.

I – A dependência econômica pode ser parcial, devendo, no entanto, representar um auxílio substancial, permanente e necessário, cuja falta acarretaria desequilíbrio dos meios de subsistência do dependente.

II – O recebimento de ajuda econômica ou financeira, sob qualquer forma, ainda que superveniente, poderá caracterizar a dependência econômica parcial, observados os demais elementos de prova no caso concreto.

III – A habilitação tardia de beneficiários menores, incapazes ou ausentes, em benefícios previdenciários já com dependentes anteriormente habilitados, somente produzirá efeitos financeiros a contar da Data de Entrada do Requerimento (DER), sendo incabível a retroação da Data do Início do Pagamento (DIP) para permitir a entrega de valores a partir do fato gerador do benefício.

IV – É devida a pensão por morte aos dependentes do segurado que, apesar de ter perdido essa qualidade, preencheu os requisitos legais para a obtenção de benefício previdenciário até a data do seu óbito.

V – A concessão da pensão por morte ao cônjuge ou companheiro do sexo masculino, no período compreendido entre a promulgação da Constituição Federal de 1988 e o advento da Lei no 8.213 de 1991, rege-se pelas normas do Decreto no. 83.080, de 24 de janeiro de 1979, seguido pela Consolidação das Leis da Previdência Social (CLPS) expedida pelo Decreto no. 89.312, de 23 de janeiro de 1984, que continuaram a viger até o advento da Lei no. 8.213/91, aplicando-se tanto ao trabalhador do regime previdenciário rural quanto ao segurado do regime urbano.” (g.n)

Ufa! Ele é maior que os outros que apresentei para você até agora.

Mas não precisa se assustar, porque os assuntos dele tratam dos dependentes, da comprovação dessa dependência, da união estável e do direito à pensão por morte, ok? 🤗

Ah, e na reorganização dos Enunciados promovida pelo Despacho n. 37/2019, os de número 13 e 39 foram transformados nesse Enunciado n. 4 CRPS.

Feitas essas considerações, vou comentar cada um deles separadamente! 🤓

IV.1) Comprovação de união estável e dependência econômica

🧐 A disposição geral do Enunciado, em seu caput, traz uma determinação sobre a comprovação da união estável e também da dependência econômica, que deve ser feita mediante início de prova material para fins previdenciários.

Essa exigência é algo que pode soar familiar e de fato é.

Isso porque o Enunciado n. 3 do CRPS tem uma previsão muito similar em relação ao tempo de contribuição reconhecido em ação trabalhista.

Obs.: Você pode ler mais sobre a questão trabalhista aqui: Por que é perigoso aceitar acordo trabalhista com reconhecimento de vínculo do INSS?

🤓 Nos dois casos, é preciso que exista início de prova material para produzir efeitos no INSS. Ele deve ser contemporâneo aos fatos, ou seja, da época dos eventos que se pretende provar.

Essa prova pode ser feita no próprio processo judicial ou deve ser apresentada no processo administrativo. O importante é levar ela ao conhecimento da autarquia.

Inclusive, pode ser solicitada a Justificação Administrativa para ouvir testemunhas e ajudar a formar essa prova. 🏢

Então, mesmo que um processo judicial já com trânsito em julgado tenha reconhecido união estável ou dependência econômica, ele só terá efeitos previdenciários se houver um “algo a mais”. E isso é feito com o início de prova material.

⚠️ Assim, não basta apenas ganhar na Justiça, precisa apresentar o que o INSS considera como prova material, ok?

Isso é muito importante para o benefício de pensão por morte, que é pago aos dependentes do segurado falecido.

Só que se não for comprovado que o pedido está sendo feito de fato por um dependente, ele não terá direito à pensão. 😕

Mas quem é considerado dependente?

👨👩👧 A lista de dependentes do segurado está no art. 16 do Decreto n. 3.048/1999 e também no art. 16 da Lei n. 8.213/1991.

Acontece que em alguns casos são necessários alguns cuidados a mais.

📜 Por exemplo, quanto a união estável, o art. 178, §3º da IN n. 128/2022 define que o companheiro é a pessoa que mantém união com o segurado ou segurada, configurada por convivência pública, duradoura e contínua com intenção de constituir família.

A união estável entra para os dependentes de classe 1 e não exige a demonstração da dependência econômica.

Mas, apesar de dispensar esse tipo de comprovação, não é tão simples de ser configurada no INSS.🏢

Como ela não tem tantas formalidades como o casamento e pode ser feita de diversas formas, não necessariamente ela será reconhecida para fins previdenciários.

Já os dependentes de classe 2, como os pais, devem comprovar a dependência econômica, assim como os dependentes de classe 3.

Reconhecimento da União Estável e de Dependência Econômica

⚖️ Um reconhecimento de união estável em ação judicial pode ser feito apenas com depoimentos de testemunhas ou declarações das partes. Mas, o INSS não vai aceitar só isso para uma concessão de pensão por morte, por exemplo.

Daí a importância do início de prova material para esses casos, parecido com o que acontece com a ação trabalhista e os acordos.

📜 O art. 180 da IN n. 128/2022 determina que para a comprovação da união estável e da dependência econômica, são necessárias 2 provas materiais contemporâneas aos fatos.

E pelo menos uma delas não pode ser anterior a 24 meses do fato gerador.

Além disso, a exemplo do que acontece com o tempo de contribuição, a união estável e a dependência econômica, em regra, não podem ser comprovadas apenas por testemunhas.

🧐 Há exceções nos casos de força maior ou caso fortuito, mas a regra é que as testemunhas podem apenas compor ou complementar o início de prova material, mas não serem exclusivas.

O que não pode ser uma união estável?

Também é válido pontuar que algumas relações não constituem união estável, por força do art. 179 da IN n. 128/2022. São elas:

- relações entre ascendentes e descendentes, com vínculo civil ou natural;

- afins em linha reta;

- o adotante com quem foi cônjuge do adotado e vice-versa;

- irmãos e demais colaterais até o 3º grau;

- adotado com o filho do adotante;

- pessoas casadas;

- cônjuge sobrevivente com quem atentou contra a vida do consorte ou o matou, com comprovação e condenação em processo judicial;

- quando um ou ambos os supostos companheiros forem menores de 16 anos de idade.

Existem exceções apenas em relação às pessoas casadas separadas de fato. No mais, as vedações se mantêm.

IV.2) Dependência econômica parcial

Conforme o inciso I do Enunciado n. 4 CRPS, essa prova material pode se referir a uma dependência econômica apenas parcial, que ainda assim serve para cumprir o requisito e enquadrar a pessoa como dependente.

Para isso, além de parcial, precisa ser também um auxílio realmente relevante, além de constante e fundamental para a vida do dependente.

O inciso I fala em “substancial, permanente e necessário”. 💰

Ou seja, sem essa ajuda, o dependente até conseguiria se manter, mas haveria um prejuízo muito grande e com certeza ele enfrentaria dificuldades para isso.

Para ficar mais fácil de entender, vamos ao exemplo! 😉

Em várias situações, a dependência econômica é total, como no caso de um cônjuge que trabalha e provê toda a renda da casa enquanto o outro cuida das tarefas do lar.

Mas não é sempre assim e em alguns casos existe uma relação sim de dependência, mas não de forma absoluta. Só que sem essa ajuda a pessoa teria grandes problemas para sobreviver da mesma forma. 😕

Imagine que um pai mora com o filho. O pai trabalha apenas de forma eventual, com renda por volta do salário-mínimo e o filho recebe mais de R$5.000,00 mensais em uma empresa.

As despesas da casa, inclusive o aluguel de mais de R$1.000,00 são pagas pelo filho exclusivamente.

Se o filho falecer, a dependência do pai deve ser comprovada para a concessão da pensão por morte. Afinal, os pais são dependentes de classe 2.

🧐 Mesmo o genitor tendo uma renda mensal, como há elementos suficientes para demonstrar que ele era dependente do filho de forma ao menos parcial e substancial, será devido o benefício.

Ah! E o inciso II do Enunciado n. 4 CRPS prevê que essa ajuda financeira pode ser sob qualquer forma e até superveniente, sendo que ainda assim vai caracterizar a dependência parcial.

Isso será analisado em conjunto com os outros elementos de prova apresentados no caso concreto.

🤓 Ou seja, não é preciso que esse auxílio seja apenas por meio de dinheiro. A ajuda com alimentação, moradia e cuidados também pode configurar a dependência.

Imagine, em um outro exemplo, que uma filha paga o plano de saúde, consultas médicas e faz compras de alimentos mensais para a mãe que é empregada doméstica.

Apesar da renda mensal, a genitora depende da sua filha por conta da grande ajuda que, ainda que não seja diretamente por dinheiro, é sim econômica.

Então, nos termos do inciso II, isso não impede a configuração da dependência, ok?

IV.3) Habilitação tardia de menores, incapazes ou ausentes

Uma situação que acontece muito nos benefícios para os dependentes, como é o caso da pensão por morte, é o fato de alguns deles se habilitarem depois da concessão do benefício.

📜 O inciso III do Enunciado n. 4 traz disposições sobre isso e diz que os efeitos não serão retroativos no caso de menores, incapazes ou ausentes habilitados depois do benefício já ter sido concedido.

Nesse caso, o pagamento e os demais efeitos financeiros só vão acontecer depois do pedido de reabilitação, não retroagindo a DIP até o fato gerador.

👩🏻⚖️👨🏻⚖️ Esse foi inclusive o posicionamento da TNU no Tema n. 223 (PEDILEF n. 0500429-55.2017.4.05.8109/CE).

O STF e STJ também tem entendimento no mesmo sentido, apesar de não existir ainda um julgamento com repercussão geral ou representativo de controvérsia.

Essa posição não é exatamente favorável ao segurado, já que os menores, incapazes e ausentes muitas vezes não entendem ou não sabem do direito ao benefício de imediato e só vem a fazer o pedido depois de algum tempo. 😕

Mas, de qualquer forma, essa é a determinação do inciso III.

Ah! Importante ficar atento no prazo para pedir a pensão por morte. A depender do tempo que demora para fazer o requerimento o benefício não vai ser concedido desde a data do óbito, mas apenas a partir do requerimento.

IV.4) Pensão por morte de quem perdeu a qualidade de segurado

Para melhorar um pouco o clima, o inciso IV do Enunciado n. 4 traz uma previsão favorável ao segurado. 😍

Isso porque ele garante aos dependentes o recebimento da pensão por morte quando o falecido não tinha mais a qualidade de segurado, mas já havia cumprindo com as exigências para um benefício na data do óbito.

Explico: imagine que um segurado já cumpriu os requisitos para a aposentadoria por idade em 2015, por exemplo.

Porém, não se aposenta naquele momento e segue trabalhando até o início de 2016, quando para de trabalhar e não mais contribui. Depois, ele vem a falecer em 2022 sem ter a qualidade de segurado.

Acontece que mesmo assim tinha direito a aposentadoria por idade no momento da sua morte. Afinal a qualidade de segurado não é uma exigência desse benefício, que necessita basicamente da carência, tempo de contribuição e idade.

Nesse caso, é possível aos dependentes receberem pensão por morte mesmo se a pessoa falecida não mais possuir a qualidade de segurado. 🤗

IV.5) Pensão por morte ao cônjuge do sexo masculino

📜 Por fim, o inciso V diz que a pensão por morte para cônjuge ou companheiro do sexo masculino entre a entrada em vigor da Constituição Federal de 1988 e da Lei n. 8.213/1991 vai ser regulada pelo Decreto n. 83.080/1979 e pela CLPS (Consolidação das Leis da Previdência Social).

Essas normas se aplicam tanto no caso de trabalhador rural como no caso de trabalhador urbano.

Explicando melhor: antes de 1988 não havia uma base constitucional para a igualdade de direitos entre homens e mulheres.

⚖️ E o Decreto n. 89.312/1984 apenas permitia a concessão da pensão para o cônjuge ou companheiro do sexo masculino se ele fosse inválido. Do contrário não tinha o direito.

Com a promulgação da Constituição de 1988, passou a existir a igualdade entre os sexos. Mas, a Lei de Benefícios só entrou em vigor em 1991.

Neste meio tempo, houve um vácuo legislativo, no qual os homens tinham constitucionalmente direito à pensão por morte, mas não havia previsão legislativa. Assim, o INSS negava o benefício.

Então, para resolver o problema, nos casos de pensão por morte para homens dentro desse intervalo de tempo, o Enunciado n. 4 prevê a aplicação do Decreto n. 83.080/1979 e da CLPS.

“E como fica para períodos anteriores a 1988, Alê?”

Então, via de regra, não é possível a concessão da pensão por morte nesses casos. 😕

O inciso V até teve proposta de alteração pelo Despacho n. 07/2020.

Esse Despacho, usando como fundamento algumas previsões legais e constitucionais, buscava modificar o entendimento do CRPS quanto à concessão da pensão por morte ao homem que ficava viúvo no período anterior.

Só que a proposta não foi acolhida e o Enunciado n. 4 CRPS foi mantido na íntegra.

👩🏻⚖️👨🏻⚖️ Porém, vale a pena dizer que no Tema n. 204 (PEDILEF 0501742-39.2017.4.05.8501/SE) a TNU entendeu que pode ser concedido o benefício para óbitos anteriores a 1988, mesmo que o cônjuge do sexo masculino não seja inválido:

“É possível a concessão de pensão por morte ao marido não inválido ainda que o óbito da instituidora tenha ocorrido anteriormente ao advento da Constituição Federal de 1988.”

Inclusive, esse tema cancelou o Tema n. 116 (PEDILEF 0507408-95.2010.4.05.8200/CE), que falava em sentido contrário.

Portanto, pelo menos nos Juizados, temos um posicionamento a favor dos segurados!

V. Enunciado 5 CRPS

Esse enunciado é um tanto quanto diferente e sofreu mais alterações que os anteriores que passei para você até agora. Não foi só o Despacho n. 37/2019 que o mudou.

Então, além de saber o seu conteúdo (que trata principalmente do contribuinte individual e das suas contribuições previdenciárias), é preciso também estar atento às mudanças.

V.1) Redação atual

⚖️ A redação do Enunciado n. 5 do CRPS sofreu várias alterações nos últimos anos e atualmente é a seguinte:

O recolhimento em atraso de contribuições previdenciárias devidas pelo contribuinte individual exige a comprovação do efetivo exercício de atividade remunerada, na forma do art. 55, parágrafo 3. da Lei n. 8.213/91.

I – A concessão de prestações ao contribuinte individual em débito ou aos seus dependentes é condicionada ao recolhimento prévio, pelo segurado, das contribuições necessárias à reaquisição da qualidade de segurado, salvo em relação ao prestador de serviço à empresa, a partir da competência abril de 2003.

II – Perde a qualidade de segurado o contribuinte individual que, embora em exercício de atividade remunerada, deixa de recolher suas respectivas contribuições por tempo superior ao período de graça (art. 15, parágrafo 4 da Lei n. 8.213/91), salvo quando não for responsável pelo seu recolhimento.

III – As contribuições recolhidas em atraso pelo contribuinte individual após o período de graça não serão computadas como carência, nem para fins de manutenção da qualidade de segurado, mas apenas como tempo de contribuição.

IV – Havendo perda da qualidade de segurado, somente serão consideradas para fins de carência as contribuições efetivas sem atraso, após nova filiação do contribuinte individual ao Regime Geral de Previdência Social.

V – As contribuições do contribuinte individual empresário não se presumem descontadas e recolhidas, nos termos do art. 4. da Lei n. 10.666/03, quando exercida atividade na empresa da qual seja titular, diretor não empregado, membro de conselho de administração, sócio ou administrador não empregado.

VI – A carência do segurado empresário até 24/07/1991, véspera da publicação da Lei n. 8.213/91, será computada a partir da data de sua filiação, podendo ser reconhecidas como carência as contribuições referentes até esta data, mesmo recolhidas em atraso, desde que comprovado o efetivo exercício de atividade nessa categoria. (gn)

🤓 Agora, preciso explicar como o Enunciado n. 5 chegou nessa redação atual.

Como era antes?

📜 Primeiro, ele foi alterado pelo Despacho n. 37/2019, que transformou o antigo Enunciado n. 27 no Enunciado n. 5 do CRPS.

Nessa primeira mudança, ele passou a ter a seguinte redação:

O contribuinte individual comprovará a interrupção ou o encerramento da sua atividade, sob pena de ser considerado em débito no período sem contribuição.

I – A concessão de prestações ao contribuinte individual inscrito em débito ou aos seus dependentes é condicionada ao recolhimento prévio pelo segurado das contribuições em atraso necessárias à reaquisição da qualidade de segurado ou da carência, conforme o caso, salvo em relação ao prestador de serviço, a partir da competência abril de 2003. (g.n.)

Se você procurar na internet, muitas vezes vai achar essa versão do Enunciado n. 5.

🧐 Basicamente, o caput diz que o contribuinte individual precisa comprovar que interrompeu ou encerrou sua atividade para não ficar em débito nos períodos sem contribuição.

E no inciso I, a antiga redação diz que a concessão dos benefícios ao segurado contribuinte individual e aos seus dependentes depende em regra do recolhimento prévio de contribuições em atraso para a recuperação da qualidade de segurado ou da carência.

⚠️ Muitos se baseiam nessa versão do Enunciado n. 5, com as alterações promovidas pelo Despacho n. 37/2019, para trabalhar.

Mas ela já não vale mais, então tome cuidado!

Alterações promovidas pelo Despacho n. 4/2021 e a Resolução n. 35/2021 do CRPS

Acontece que essa redação foi considerada desatualizada pelo Conselho Pleno do CRPS.

Aí, para evitar uma interpretação equivocada do Enunciado em conjunto com a legislação, foi proposta uma alteração.

⚖️ A modificação ocorreu por meio da do Despacho n. 4/2021 e depois pela Resolução n. 35/2021, ambos do CRPS (vou deixar o link lá nas fontes, caso queira conferir). Assim, o Enunciado chegou na redação atual que apresentei para você lá no início.

Antes ele era bem simples, mas agora tem muito mais detalhes e traz bastante informação, principalmente quanto ao contribuinte individual e os seus recolhimentos.

Para ficar mais organizado, vou comentar separadamente cada um dos incisos e das determinações! 🤓

V.2) Recolhimento em atraso do contribuinte individual

A disposição geral do Enunciado n. 5 CRPS determina que para o recolhimento das contribuições em atraso do contribuinte individual deve ser comprovada a atividade remunerada no período.

🧐 Isso é uma previsão muito interessante e que merece a atenção do advogado previdenciarista.

A redação anterior do Enunciado falava que o segurado dessa categoria deveria comprovar que encerrou ou interrompeu a sua atividade para evitar ficar em débito com a previdência.

👩🏻⚖️👨🏻⚖️ Acontece que o entendimento do Conselho Pleno do CRPS mudou porque nem sempre o contribuinte individual tem renda e seria muito complicado ele ficar informando e comprovando isso sempre que não fizesse os recolhimentos.

Além disso, o que importa é que se tenha a atividade remunerada, e não apenas a atividade, certo?

Essa alteração na disposição geral do Enunciado n.5 CRPS tem muita aplicação prática.

🧐 Os autônomos às vezes atrasam seus recolhimentos ao INSS em algum momento e depois querem fazer esses recolhimentos para ter efeitos previdenciários.

Não há problema a princípio! Mas deve ser provado para a autarquia que o segurado de fato estava trabalhando e com renda para que a contribuição em atraso seja aceita, ok?

Não basta apenas fazer o recolhimento, precisa também comprovar a atividade remunerada!

Do contrário há o risco de que os recolhimentos sejam feitos mas não reconhecidos pela autarquia. Isso gera prejuízo ao segurado. 😕

Ah! E de acordo com o art. 55, §3º da Lei n. 8.213/1991 essa comprovação deve ser feita por início de prova material (em regra, com documentos da época).

A prova testemunhal não pode ser exclusiva, salvo caso fortuito ou força maior.

Por exemplo, imagine que um trabalhador autônomo deixou de recolher contribuições entre 09/2020 e 03/2021.

Então, ele apresenta ao INSS recibos de compras de equipamentos para o trabalho e também as declarações de imposto de renda para esses anos.

🤔 Ele pode fazer os recolhimentos em atraso? Sim, porque há um início de prova material de atividade remunerada do período sem as contribuições.

V.3) Recolhimento prévio e reaquisição da qualidade de segurado

A disposição do inciso I do Enunciado n. 5 CRPS é a seguinte: a regra é que o contribuinte individual precisa fazer o recolhimento prévio das suas contribuições para que sejam concedidos os benefícios a ele e aos seus dependentes. 👨👩👧

E se ele está em débito, precisa acertar isso antes para conseguir ao menos readquirir a qualidade de segurado e cumprir com os requisitos necessários às prestações.

Se não fizer isso, não vai conseguir receber nada.

É importante lembrar que ao contrário de outros segurados (como o empregado), o contribuinte individual é em regra responsável por fazer os seus recolhimentos. 💰

Sem a contribuição, ele não vai ter o tempo contado pelo INSS para efeitos previdenciários. Isso acontece porque não existe uma presunção desses recolhimentos para esse tipo de segurado.

🧐 O inciso I do Enunciado n. 5 traz apenas uma exceção. No caso do contribuinte individual que presta serviços a alguma empresa (pessoa jurídica), existe a presunção dos recolhimentos para os períodos posteriores a abril de 2003.

“Alê, por que só para eles?”

Porque nesse caso a responsabilidade dos recolhimentos não é do contribuinte individual, mas da empresa que contrata os serviços dele.

⚖️ O fundamento legal disso é o art. 4º da Lei n. 10.666/2003:

Art. 4o Fica a empresa obrigada a arrecadar a contribuição do segurado contribuinte individual a seu serviço, descontando-a da respectiva remuneração, e a recolher o valor arrecadado juntamente com a contribuição a seu cargo até o dia 20 (vinte) do mês seguinte ao da competência, ou até o dia útil imediatamente anterior se não houver expediente bancário naquele dia.

Inclusive, a data fixada pelo Enunciado como início dessa presunção (abril de 2003) se deve justamente à entrada em vigor desta lei. Isso é uma previsão favorável ao segurado. 🤗

Resumindo: em regra o contribuinte individual deve fazer as contribuições para ter direito aos benefícios da previdência.

Se estiver em atraso, precisa recolher para conseguir cumprir as exigências legais e readquirir sua qualidade de segurado.

A exceção é aquele que presta serviços para empresa, porque aí a obrigação do recolhimento é dela.

🤔 “Alê, a redação anterior do Enunciado n.5 no inciso I era igual, não era?”

Não, mudaram alguns detalhes que podem fazer a diferença. Vou deixar um comparativo para você.

| Redação Anterior | Redação Atual |

| I – A concessão de prestações ao contribuinte individual inscrito em débito ou aos seus dependentes é condicionada ao recolhimento prévio pelo segurado das contribuições em atraso necessárias à reaquisição da qualidade de segurado ou da carência, conforme o caso, salvo em relação ao prestador de serviço, a partir da competência abril de 2003. | I – A concessão de prestações ao contribuinte individual em débito ou aos seus dependentes é condicionada ao recolhimento prévio, pelo segurado, das contribuições necessárias à reaquisição da qualidade de segurado, salvo em relação ao prestador de serviço à empresa, a partir da competência abril de 2003. |

V.4) Perda da qualidade de segurado pelo contribuinte individual

🧐 Antes de continuar, é importante dizer que de agora em diante é tudo novo.

O Conselho Pleno com a Resolução n. 35/2021 e o Despacho n. 04/2021 adicionaram os incisos II a VI ao Enunciado.

E os incisos II e IV do Enunciado n. 5 CRPS trazem disposições sobre a perda da qualidade de segurado.

🤔 “Nossa Alê, tem mais isso?”

Tem! Se o contribuinte individual estiver em atividade remunerada e não fizer os seus recolhimentos corretamente, vai ficar em débito.

E nesse caso, além de não contar o tempo nem a carência, ele pode ficar sem a qualidade de segurado.

Isso vai acontecer quando ele deixar de contribuir para o INSS por tempo maior que aquele previsto no seu período de graça, conforme os prazos do art. 15 incisos I a VI e § 4º da Lei n. 8.213/1991. 📜

A única exceção segue sendo para os casos que esse tipo de segurado presta serviços a empresas, já que aí ele não é o responsável pelos recolhimentos.

Mas o problema não acaba aí!

Se acontecer essa perda da qualidade de segurado, o contribuinte individual só vai ter as contribuições consideradas para fins de carência se elas forem recolhidas sem atraso e depois de uma nova filiação ao RGPS. 😕

V.5) Contribuições recolhidas em atraso após o período de graça

🤔 “Alê, e se o contribuinte individual fizer contribuições em atraso depois do período de graça já ter terminado?”

Bem, ele vai contar esses períodos como tempo de contribuição desde que consiga provar o trabalho remunerado neles. Quanto a isso, bem tranquilo.

Mas se a ideia for contar para carência, aí a situação muda.

Afinal, conforme o inciso III do Enunciado n. 5 CRPS, esses recolhimentos em atraso após o final do período de graça não vão ser considerados para carência.😕

Essa determinação não é nenhuma novidade e já está inclusive de acordo com a Lei n. 8.213/1991 em seu art. 27, inciso II.

Acontece que o mesmo inciso III diz que essas contribuições em atraso não vão contar nem para manter a qualidade de segurado.

⚠️ E aí existe uma divergência importante!

Isso porque a doutrina em parte defende que esses recolhimentos sejam computados para a manutenção da qualidade de segurado até com o argumento que não há vedação legal.

E tem mais! O art. 8º da Portaria PRES/INSS n. 1.382/2021 dispõe que essas contribuições podem ser usadas para manter a qualidade de segurado desde que sejam feitas antes do fato gerador do benefício.

Portanto, existe um conflito e o entendimento do CRPS pode ser questionado e até modificado futuramente.

De qualquer forma, o que é pacífico é que os recolhimentos em atraso depois de passado o período de graça não contam para carência. Contam apenas como tempo de contribuição, ok? 😉

V.6) Contribuições do empresário

Chegamos a um caso bem específico que precisa de muito cuidado para evitar erros.

Nesse ponto preciso lembrar para você do inciso I e do inciso II. O contribuinte individual em regra deve fazer os seus recolhimentos quando trabalhar e tiver renda. 🤗

A exceção é quando ele prestar serviços a uma empresa, porque aí ela que faz a contribuição e deve descontar da remuneração pelo trabalho prestado, ok?

🧐 Acontece que existe um tipo de contribuinte individual que precisa de mais atenção: o empresário.

No caso dele, não vai ocorrer a presunção de descontos e recolhimentos se o trabalho for prestado nas seguintes condições: empresa própria, como diretor não empregado, membro do conselho de administração, sócio ou administrador não empregado.

🤔 “Alê, mas se ele trabalha na empresa, não deveria ela recolher?”

A resposta é não!

A jurisprudência em alguns casos já entendia isso e o Enunciado n. 5, no inciso V, também previu que as contribuições devem ser feitas pelo próprio segurado. Não há presunção nessa situação, portanto.

Para todos os efeitos, o empresário nesses casos segue a regra do contribuinte individual e não a exceção.

🧐 O motivo é que ele trabalha na própria empresa ou em um cargo que não pode ser equiparado a um empregado, certo? Então, por mais que ele “preste serviços”, o tratamento é diferente.

Nesses casos, o CRPS entende que a obrigação do recolhimento é dele próprio!

E o empresário é tão diferente que o inciso VI do Enunciado n. 5 traz uma previsão específica quanto às suas contribuições em atraso para fins de carência.

No caso dele, a carência até 24/07/1991 vai ser computada desde a sua filiação ao RGPS e mesmo as contribuições recolhidas em atraso para os períodos até essa data contam para a carência.

Deve no entanto ser comprovada a atividade remunerada como contribuinte individual empresário. Essa é a regra.

Isso é uma previsão favorável, já que atualmente esses recolhimentos em atraso para períodos mais remotos não contam como carência, só como tempo de contribuição.

Então, mesmo que apenas se trate dos períodos recolhidos em atraso referentes a datas anteriores a 24/07/1991, já é uma boa notícia.

Ah! E essa data se refere à véspera da publicação da Lei n. 8.213/1991, ok?

Como você viu, o Enunciado n. 5 CRPS trouxe várias disposições sobre o contribuinte individual e os seus recolhimentos para os fins previdenciários.

Então, vale a pena estudar mais a fundo o assunto, porque é um tema muito interessante e com vários detalhes!

VI. Enunciado 6 CRPS

⚖️ O Enunciado n. 6 do CRPS traz o entendimento do Conselho de Recursos em relação ao salário-maternidade e também sofreu alterações por conta do Despacho n. 37/2019.

Antes, ele era o Enunciado n. 31 do CRPS e, com as mudanças feitas, a sua redação passou a ser a seguinte:

“Cabe ao INSS conceder o salário-maternidade à gestante demitida sem justa causa no curso da gravidez, preenchidos os demais requisitos legais, pagando-o diretamente.

I – É vedado, em qualquer caso, o pagamento do salário-maternidade em duplicidade, caso a segurada tenha sido indenizada pelo empregador.

II – Poderá ser solicitada diligência a fim de comprovar se houve pagamento do valor correspondente ao salário-maternidade pelo ex-empregador, enquanto não transcorrer o prazo prescricional para pretensão de créditos trabalhistas.” (g.n.)

🧐 O assunto deste Enunciado é importantíssimo e às vezes acaba ficando um pouco longe do dia a dia dos advogados previdenciaristas. Isso acontece porque o salário-maternidade, assim como o seguro-desemprego, está muito ligado ao direito do trabalho.

Mas é bom lembrar que o salário-maternidade está sim no rol de benefícios previdenciários. Então ter o conhecimento sobre a posição do CRPS em casos que envolvem ele vai ajudar bastante na sua atuação.

🤓 Feita a introdução, vou comentar cada um dos pontos do Enunciado separadamente, para facilitar para você!

VI. 1) Salário-maternidade para gestante demitida sem justa causa

A disposição geral do Enunciado n. 6 CRPS prevê que no caso das gestantes que são demitidas sem justa causa no curso da gravidez, cabe ao INSS conceder o salário-maternidade e fazer o pagamento direto do seu valor.

👩🏻⚖️👨🏻⚖️ Esse entendimento fixado pelo Conselho de Recursos é uma posição que deve ser comemorada. Primeiro, porque reforça um direito das seguradas e segundo porque é um contraponto a uma interpretação equivocada da previdência.

Para você entender: no caso da gestante empregada o benefício deve ser pago pela empresa ou pelo empregador. O problema é que a autarquia entendia que quando havia a dispensa sem justa causa também deveria ser assim.

Só que o INSS não levava em conta um problema que pode acontecer.

😕 Às vezes, nos casos de dispensa sem justa causa, os empregadores não faziam o pagamento do salário-maternidade. Deixavam de pagar por entenderem que não existia mais o vínculo com a gestante, em razão da demissão.

E com isso as seguradas ficavam desamparadas e precisavam recorrer à Justiça para buscar seu direito, já que nem o INSS, nem o ex-empregador pagavam o benefício.

Curiosamente, nos casos de desemprego por demissão com justa causa ou de pedido de demissão por parte da gestante, esse problema era mais raro.

O INSS pagava o benefício diretamente, desde que a segurada estivesse no período de graça e cumprisse a carência (se fosse o caso).

Felizmente, o Enunciado n. 6 do CRPS trouxe uma posição contrária a essa situação de injustiça administrativa. 🤗

No seu “caput”, está a previsão de que o fato da gestante estar desempregada em razão de uma demissão sem justa causa não pode ser justificativa para o INSS negar o benefício ou não efetuar o seu pagamento de forma direta desde que cumpridos os requisitos legais.

👩🏻⚖️👨🏻⚖️ A mesma ideia já estava no Memorando Circular Conjunto n. 44 DIRBEN/PFE/INSS, feito com base nas decisões judiciais na ACP 5041315-27.2017.4.04.7000 e no Agravo de Instrumento 5055114-88.2017.4.04.0000/PR.

Previsão Legal do Benefício

📜 O salário-maternidade é um benefício previdenciário que tem previsão legal no art. 71 a 73 da Lei n. 8.213/1991 e no art. 93 a 103 do Decreto n. 3.048/1999. Também existe a previsão constitucional, no art. 201, II da Constituição Federal.

Ele é um direito de todas as seguradas vinculadas ao RGPS para substituir a renda delas no nascimento ou adoção de um filho. Também é possível a sua concessão aos homens nos casos de adoção e em outras situações específicas.

A duração do benefício é em regra de 120 dias, com início no 28º dia antes do parto e término até 91 dias depois dele.

🤔 Alê, a segurada do RGPS tem que estar empregada para ter direito ao salário-maternidade?

Não! A lei não traz exceções por conta do desemprego.

Se a segurada estiver empregada ou fazendo contribuições à previdência, tem qualidade de segurada e não há dúvida do direito se estiverem presentes os demais requisitos. Do contrário, precisa estar no período de graça.

Mas você pode notar que o fato da gestante estar desempregada não é motivo, por si só, para a negativa ou não pagamento do benefício, ok? 😉

Além dessa legislação vigente, há também o entendimento da TNU no Tema n. 113 que já é nesse sentido desde o julgamento em 13/11/2013. E o STJ também já teve decisões nessa linha, como ocorreu no REsp n. 1309251/RS.

Por que o INSS não pagava o Salário-Maternidade nos casos de demissão sem justa causa?

O INSS usava uma “omissão” na antiga redação do art. 97, parágrafo único do Decreto n. 3.048/1999 para tentar escapar da sua obrigação. 🙄

A autarquia fazia isso porque este artigo mencionava apenas que a segurada ia receber o benefício em casos de pedido de demissão ou demissão por justa causa. Não mencionava a demissão sem justa causa.

Acredito que porque, teoricamente, uma empregada grávida possui estabilidade e não poderia ser demitida.

No entanto, na vida real, às vezes acontece a demissão de uma empregada grávida que, por qualquer motivo, não procurou a Justiça Trabalhista para reverter isso.

⚖️ Felizmente, desde o Decreto n. 10.410/2020 isso mudou e atualmente o artigo apenas faz menção ao período de graça da segurada desempregada. Não faz mais distinção sobre o desemprego ser com ou sem justa causa, voluntário ou provocado.

Veja a diferença no art. 97, parágrafo único:

| Redação anterior | Redação atual |

| Parágrafo único. Durante o período de graça a que se refere o art. 13, a segurada desempregada fará jus ao recebimento do salário-maternidade nos casos de demissão antes da gravidez, ou, durante a gestação, nas hipóteses de dispensa por justa causa ou a pedido, situações em que o benefício será pago diretamente pela previdência social. | Parágrafo único. Durante o período de graça a que se refere o art. 13, a segurada desempregada fará jus ao recebimento do salário-maternidade, situação em que o benefício será pago diretamente pela previdência social. |

A alteração legislativa veio em 2020, mas a boa notícia é que desde 2019 o entendimento do CRPS já é favorável às seguradas. 😍

Isso garante, nos casos submetidos ao Conselho de Recursos, que o INSS deve pagar diretamente o salário-maternidade à gestante mesmo quando há demissão sem justa causa.

Com isso, você pode buscar o direito da sua cliente na fase administrativa recursal com base no Enunciado n. 6 CRPS! 😉

VI. 2) Salário-maternidade em duplicidade

🤔O fato da segurada ter o direito ao salário-maternidade não quer dizer que ela pode receber esse benefício 2 vezes no mesmo período.

“Como assim receber 2 vezes, Alê?”

👉🏻 É aí que vem a situação do inciso I do Enunciado n. 6 CRPS!

Se o empregador indenizar a segurada pelo período de estabilidade em relação a gestação, o salário-maternidade não pode ser pago. Afinal ela já recebeu a renda substitutiva na forma de indenização.

O benefício previdenciário, se concedido em uma situação dessas, seria uma redundância e a pessoa receberia 2 vezes pelo mesmo motivo. Por isso a vedação do inciso I.

⚖️ Inclusive, a jurisprudência tem tido entendimentos no mesmo sentido em diversas ocasiões. Por exemplo, a 1ª Turma do TRF 1 se posicionou assim no julgamento do processo n. 1000300-52.2020.4.01.9999.

Na ocasião, o Tribunal destacou que o INSS só deveria pagar o benefício se não existisse a indenização por parte da empresa. Do contrário, ele não é devido.

Vamos lembrar que a responsabilidade pelo pagamento do salário-maternidade é em regra da empresa ou empregador. Depois esses valores pagos vão ser compensados nas contribuições para à autarquia.

Mas existem exceções em que o INSS vai fazer o pagamento de forma direta. Isso acontece nas situações de desemprego, já que o salário-maternidade substitui a renda da segurada em razão do nascimento ou adoção de filhos.

🧐 E tem um detalhe nessa história toda: a gestante tem estabilidade no emprego! Então em tese ela não pode ser despedida sem justa causa.

Mas, assim como acontece em situações de limbo previdenciário, existem casos em que o empregador não reintegra, nem indeniza o período de estabilidade. Por conta disso existe a previsão do INSS pagar diretamente o benefício, garantindo o direito.

Então, uma dica prática que dou para você é ficar atento a isso nos casos que envolvem o salário-maternidade. Se teve indenização do período de estabilidade em caso de demissão sem justa causa, é um indicativo de que sua cliente não vai ter direito ao benefício. 😉

VI. 3) Diligências para comprovação do pagamento do salário-maternidade

🤔 “Alê, mas como é que o INSS vai saber se já aconteceu o pagamento do salário-maternidade ou da indenização correspondente?”

Bem, se tudo estiver documentado corretamente nos órgãos públicos e nos livros da empresa ou do empregador, é relativamente fácil a autarquia ter acesso a isso. Mas não é sempre que funciona assim.

🧐 O Enunciado n. 6 CRPS na sua disposição geral já trata de uma situação um tanto quanto complicada que é a segurada ser demitida sem justa causa na gestação. Então, em um cenário desses, pode ser que mais coisas fora do esperado aconteçam.

Inclusive que o INSS não tenha conhecimento se realmente foi pago o benefício ou valor correspondente!

E você também sabe, pelo inciso I do Enunciado n. 6, que é proibido o pagamento em duplicidade do salário-maternidade. Então é aí que entra o inciso II!

Essa última disposição do Enunciado garante que o INSS pode solicitar uma diligência para comprovar se o empregador de fato pagou o valor do benefício ou quantia correspondente, como uma indenização. 🏢

A intenção é evitar a situação vedada pelo inciso I e permitir que uma análise mais detalhada possa ser feita no caso concreto.

Isso é especialmente importante porque pode ser que em alguns casos o pagamento do salário-maternidade tenha sido feito depois de uma ação trabalhista ou com um acordo. Então ao solicitar diligência, a autarquia pode ter uma noção melhor do que foi feito.

🗓️ Ah, mas existe um limite temporal viu? O próprio inciso II prevê que é possível a solicitação dessas diligências desde que não tenha passado o prazo prescricional da pretensão de créditos trabalhistas.

“E qual é esse prazo?”

Conforme o art. 11 da CLT, a pretensão para créditos trabalhistas prescreve em 5 anos, até o limite de 2 anos após a extinção do contrato de trabalho. Portanto, fique atento à prescrição.

VII. Enunciado 7 CRPS

⚖️ O Enunciado n. 7 do CRPS mostra qual é a posição do Conselho de Recursos da Previdência Social sobre os benefícios por incapacidade em algumas situações específicas.

Por isso, vale a pena ficar de olho, porque você vai poder usar muita coisa dele na prática, ok?

Aliás, ele também mudou com o Despacho n. 37/2019 e tem previsões que antes estavam nos antigos Enunciados n. 8, 28 e 38.

👉🏻 Com as alterações feitas, a redação atual é essa aqui:

“Não há direito a benefício por incapacidade quando o seu fato gerador é preexistente ao reingresso do segurado no Regime Geral da Previdência Social (RGPS), salvo agravamento ou progressão da doença.

I – Fixada a Data de Início da Incapacidade (DII) antes da perda da qualidade de segurado, a falta de contribuição posterior não prejudica o seu direito às prestações previdenciárias.

II – Não será considerada a perda da qualidade de segurado decorrente da própria moléstia incapacitante para a concessão de prestações previdenciárias.

III – A revisão dos parâmetros médicos efetuada em sede de benefício por incapacidade não enseja a devolução dos valores recebidos, se presente a boa-fé objetiva.

IV – É devido o auxílio-doença ao segurado temporariamente incapaz, de forma total ou parcial, atendidos os demais requisitos legais, entendendo-se por incapacidade parcial aquela que permita sua reabilitação para outras atividades laborais.

V – Para a acumulação do auxílio-acidente com proventos de aposentadoria, a consolidação das lesões decorrentes de acidentes de qualquer natureza que resulte sequelas definitivas e a concessão da aposentadoria devem ser anteriores a 11/11/1997, data da publicação da Medida Provisória no 1.596-14, convertida na Lei no 9.528/97.

VI – Não se aplica o disposto no artigo 76 do Regulamento da Previdência Social, aprovado pelo Decreto 3048/99, para justificar a retroação do termo inicial do benefício auxílio doença requerido após o trigésimo dia do afastamento da atividade, nos casos em que a perícia médica fixar o início da incapacidade anterior à data de entrada do requerimento, tendo em vista que esta hipótese não implica em ciência pretérita da Previdência Social.” (g.n.)

Uma pequena curiosidade é que o inciso VI do Enunciado n. 7 do CRPS foi retificado. Na redação original, o texto dizia “nos casos em que a perícia médica fixar o início da atividade anterior à data de entrada do requerimento.” Foi corrigido para incapacidade.

🧐 Esse Enunciado é muito importante para o advogado previdenciarista. Principalmente nos casos de benefícios em que há dúvidas sobre o momento de início da incapacidade e nas situações de possível perda da qualidade de segurado.

Ele traz previsões sobre:

- A concessão do auxílio por incapacidade temporária quando a incapacidade é preexistente;

- A perda ou manutenção da qualidade de segurado quando há incapacidade;

- Devolução de valores de benefício recebido de boa-fé por alteração na interpretação da medicina;

- A incapacidade parcial e o auxílio-doença;

- Possibilidade de cumulação de benefícios entre o auxílio-acidente e a aposentadoria e;

- Retroação da DIB em benefício requerido depois de 30 dias do afastamento das atividades.

Além disso, também tem bastante informação sobre a Data de Início da Incapacidade (DII) e a influência dela na hora da concessão dos benefícios.

🤓 Agora que já sabe do que se trata, vou explicar cada um dos pontos do Enunciado. Já adianto que tem muita coisa boa para aplicar no dia a dia!

VII.1) Incapacidade preexistente

🤒 O auxílio por incapacidade temporária é um dos benefícios previdenciários mais comuns por um motivo: existem muitas doenças e acidentes que acabam impedindo o trabalho dos segurados. Aí a Previdência precisa cumprir o seu papel.

A renda do benefício por incapacidade substitui o salário da pessoa que não consegue trabalhar, o que mantém a capacidade de subsistência dela. E ainda faz a economia continuar girando.

Se não for recuperada a capacidade, a aposentadoria por incapacidade permanente deve ser concedida, em definitivo.

🧐 Acontece que para o segurado ter direito a esses benefícios, ele não pode estar incapacitado antes de entrar ou voltar ao Regime Geral de Previdência Social. O caput do Enunciado n. 7 do CRPS determina isso.

O art. 42, §2º e art. 59, §1º, da Lei n. 8.213/1991 também têm a mesma previsão, olha só:

“Art. 42, § 2º A doença ou lesão de que o segurado já era portador ao filiar-se ao Regime Geral de Previdência Social não lhe conferirá direito à aposentadoria por invalidez, salvo quando a incapacidade sobrevier por motivo de progressão ou agravamento dessa doença ou lesão.” (g.n.)

“Art. 59, § 1º Não será devido o auxílio-doença ao segurado que se filiar ao Regime Geral de Previdência Social já portador da doença ou da lesão invocada como causa para o benefício, exceto quando a incapacidade sobrevier por motivo de progressão ou agravamento da doença ou da lesão.” (g.n.)

Além disso, temos a Súmula n. 53 da TNU:

“Não há direito a auxílio-doença ou a aposentadoria por invalidez quando a incapacidade para o trabalho é preexistente ao reingresso do segurado no Regime Geral de Previdência Social.” (g.n.)

Ou seja, na prática, um segurado não pode primeiro ter a lesão ou a doença que o deixa incapacitado para o trabalho e depois se filiar ou retornar ao INSS para pedir o benefício. Ele já deve estar no sistema para ter o direito, ok?

A única exceção é em caso de progressão ou agravamento da doença (explico isso melhor ainda neste artigo).

O fato da pessoa cumprir com os demais requisitos para os benefícios não vai mudar isso! 😕

Então, mesmo que o seu cliente cumpra com a carência (se exigida), tenha a qualidade de segurado e fique incapacitado para o trabalho, se a doença ou lesão que causa essa incapacidade for anterior a filiação, não vai existir o direito ao benefício.

🤔 Por mais chato que isso possa parecer, o raciocínio até que faz sentido.

Pense o seguinte: um seguro para carros serve para, quando acontece um acidente, a empresa seguradora arcar com os custos. Não dá para você fazer e acionar o seguro para consertar o seu carro depois que já aconteceram os danos, né?

Ou, quando você tem aquele seguro residencial que cobre as descargas elétricas. Depois que o raio já caiu e aquela TV de 55 polegadas foi para o espaço, não adianta contratar o seguro, porque ele não vai cobrir o prejuízo de antes. Só dali para frente.

Com o INSS, a ideia é a mesma. Fica mais tranquilo de entender como funciona com uma situação prática!

Exemplo prático

🧐 Vamos para o exemplo: o Sr. Daniel perdeu a qualidade de segurado em 2010, mas voltou a se filiar ao INSS em 14/11/2015, na categoria de contribuinte individual. Em 30/03/2017, fez um pedido de auxílio por incapacidade temporária.

A perícia médica da autarquia chegou a conclusão que ele realmente estava incapacitado para o trabalho por mais de 15 dias. Também ficou provado que ele cumpria com a carência e tinha qualidade de segurado. Mas a DII é fixada em 02/07/2015.

🤔 “Ai ele vai ter direito ao auxílio por incapacidade temporária, Alê?”

Não, infelizmente!

📜 Pelas regras da Lei n. 8.213/1991 e pela disposição geral do Enunciado n. 7 do CRPS, como o fato gerador e a própria incapacidade são de antes do ingresso do segurado no INSS, não há o direito ao benefício.

Mas é preciso muito cuidado, porque existe uma exceção que acontece muito na prática!

Doença não é incapacidade

⚖️ O próprio Enunciado n. 7 do CRPS, assim como a legislação, determina que é possível a concessão dos benefícios por incapacidade no caso de agravamento ou progressão da doença preexistente ao ingresso do segurado no INSS.

Não se esqueça que doença não é igual a incapacidade. A pessoa pode estar doente, mas conseguir trabalhar normalmente.

Só que doenças podem piorar e se agravar com o tempo, dependendo do caso. E com isso a incapacidade pode surgir.

👉🏻 Imagine o seguinte: a Dona Júlia é farmacêutica e tem uma pequena lesão na coluna que não a impede de trabalhar a princípio. Ela se filiou ao RGPS em 2018, já com essa doença, mas trabalhando normalmente nas suas funções.

Com o passar do tempo, acontece uma progressão da moléstia que atinge outras partes da coluna e, em 2022, ela fica totalmente incapaz para o trabalho, porque não consegue mais ficar de pé e nem fazer movimentos constantes.

🤔 Pergunta: ela vai ter direito ao benefício?